Projeções Financeiras de um novo empreendimento

Por: Alexandre Nabil Ghobril

Para um novo empreendimento, é fundamental projetar os resultados financeiros futuros que poderão ser alcançados pelo negócio. Embora haja muita imprecisão nessa projeção, ela dá sinais importantes de potencial econômico do negócio e indica que metas futuras de vendas e faturamento precisam ser estabelecidas e perseguidas pelo empreendedor. Além disso, mostra a necessidade de ajustar a estrutura de custos à realidade do projeto, especialmente nas fases iniciais em que o projeto pode gerar pouca receita.

Para fazer as projeções vamos analisar o Investimento Inicial (ou pré-operacional), as Receitas e Custos futuros projetados e analisar indicadores básicos como margens de rentabilidade e de retorno sobre o investimento.

1 – Investimento Inicial

O investimento inicial é a soma de todos os recursos que precisarão ser investidos antes de se iniciar a operação do empreendimento, também chamado de investimento pré-operacional. Compõem esse investimento inicial as despesas Iniciais com projetos, documentação, taxas, licenças, advogado; eventuais despesas com aluguel e pessoal antes do início da operação; aquisição de ponto comercial, instalações, equipamentos, veículos, reformas e softwares e capital de giro, incluindo estoques e reservas de caixa.

Fontes de recursos para financiamento do investimento inicial

Se o capital inicial dos sócios não for suficiente, é preciso buscar recursos complementares para viabilizar o empreendimento.

Os bancos são bastante restritivos na concessão de crédito para novos empreendimentos no Brasil. Em geral, existem recursos para financiamento de equipamentos e veículos, onde a garantia é o próprio bem. Recursos para capital de giro para empresas iniciantes, quando disponíveis, são muito caros. Recursos próprios, de familiares e de amigos são as fontes mais prováveis nesta fase.

Em negócios digitais, cujo maior investimento é em sistemas e não em infraestrutura física, o desafio inicial é buscar recursos para desenvolvimento do software ou do app. Alguns empreendedores buscam parcerias oferecendo alguma participação nos resultados futuros ou até mesmo participação na sociedade para viabilizarem esse investimento.

Em negócios com alto potencial de escalabilidade, existe ainda a possibilidade de captação de recursos com investidores anjo, que investem quantias em geral entre R$ 50 mil e R$ 500 mil em troca de participação na empresa, mas isso ocorre normalmente numa fase posterior, após o negócio já estar operando e com alguma receita recorrente.

2- Projeção de Resultados

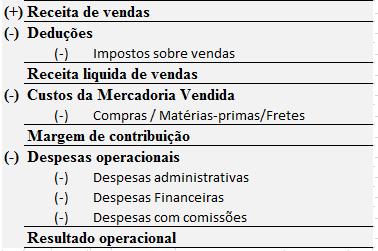

O segundo passo na análise financeira é a projeção do resultado da empresa nos primeiros anos de operação. A projeção financeira nada mais é do que receitas menos custos. De uma maneira simplificada, pode-se expressar o resultado da seguinte forma:

OBS.: Nesse modelo simplificado, estamos considerando como premissa o imposto incidindo sobre o faturamento da empresa, no regime tributário Simples, que é o mais usado pelas pequenas empresas no Brasil.

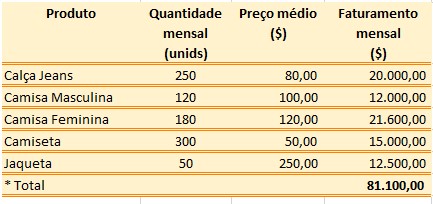

2.1 Receita de Vendas

Para projetar as receitas, duas variáveis são críticas: volume de vendas e preço, sendo o faturamento da empresa a somatória do faturamento gerado por cada produto (ou serviço), conforme o exemplo a seguir:

Como projetar as quantidades vendidas?

Para um negócio tradicional, a quantidade vendida depende de vários fatores como

- Capacidade de produção: o limite da quantidade vendida é a capacidade de produção ou de atendimento. Por exemplo, um restaurante que tem 100 lugares e que tem, em média, cada mesa é ocupada 3 vezes no período do almoço, pode servir no máximo 300 refeições no horário do almoço.

- Ponto: a localização e as condições do ambiente como arquitetura do espaço, conforto, além de segurança, estacionamento podem afetar a demanda.

- Concorrência: a demanda depende do volume de pessoas que deseja consumir e da atratividade da sua oferta em comparação com a concorrência.

- Publicidade: o investimento em publicidade afeta o volume de vendas.

- Sazonalidades: a demanda também pode variar em função de sazonalidades. Por exemplo, um restaurante em uma área comercial deve vender mais de 2ª a 6ª feira do que no final de semana. Também pode vender menos em dezembro/janeiro, pois muitas pessoas tiram férias nesse período.

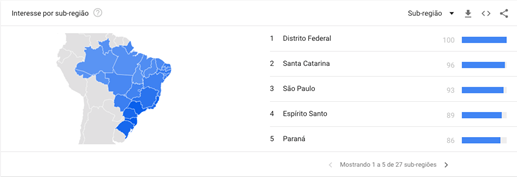

OBS: Atualmente, o investimento qualificado em marketing digital é uma das principais ferramentas de vendas de empresas de todos os setores, mas é ainda mais importante quando a empresa não tem portas abertas na rua, opera com plataformas 100% digitais.

Como calcular os preços?

Para avaliar os preços você deve se basear nos valores de mercado, da concorrência. Obviamente que os preços que serão de fato praticados dependerão da própria demanda. Se ela estiver acima da sua capacidade de atender, você poderá majorar o preço e, se ao contrário, as vendas estiverem ruins, você deverá avaliar a possibilidade de reduzi-lo. Mas é importante que seu preço seja superior ao seu custo, e que você saiba calcular a margem que está ganhando em cada unidade vendida.

Dica: Consulte calculadora de preços e custos disponível em www.pnegocios.com

2.2 Despesas Operacionais Fixas

As Despesas Administrativas são aquelas que ocorrem mensalmente, independentemente do faturamento da empresa.

incluem despesas com pessoal, Folha de Pagamento e encargos sociais e com terceiros (contador, manutenção de equipamentos e sistemas, etc). Incluem também despesas fixas como aluguel, IPTU, água, luz, internet, telefone, condomínio, despesas fixas de comunicação, e seguros.

2.3 Custos Variáveis

Custos Variáveis são aqueles que variam proporcionalmente às vendas. Os custos dos produtos vendidos ou custos dos serviços vendidos são, em geral, o principal custo variável das empresas.

Outros custos variáveis são impostos sobre vendas, custos financeiros de transação (cartões de crédito, débito, outras tarifas sobre valor da transação) e comissões ou tarifas sobre vendas.

Com relação ao Custo dos Produtos ou Serviços Vendidos, ele se refere à somatória de todos os custos relacionados com a produção e comercialização. Em empresas comerciais (compra e venda da mercadoria), o custo é o valor da compra mais custos diretos de compra, mais os custos de movimentação, seguro, transporte. No caso de uma empresa de serviços, são os todos os custos decorrentes da execução do serviço, incluindo peças e pagamento de horas alocadas para aquela tarefa, excluindo-se salários que já foram lançados como despesa fixa.

2.4 Resultados Futuros

Para uma análise financeira, será preciso projetar os resultados financeiros da empresa. A estrutura proposta para a projeção segue o modelo das demonstrações financeiras contábeis (ou Demonstração de Resultados do Exercício, que apura o lucro ou prejuízo projetado).

Sugerimos um horizonte mínimo de projeção de 3 anos, sendo que é mais usual usar um horizonte de 5 anos. Outros prazos podem ser utilizados, dependendo do setor de atividade, do grau de escalabilidade do negócio e dos objetivos do empreendedor que está fazendo a projeção.

Há várias maneiras de se estimar a variação de vendas (em geral espera-se crescimento) ano após ano. Quando o negócio tem uma determinada capacidade máxima de produção/atendimento, pode-se projetar índices de ocupação desta capacidade ao longo do tempo.

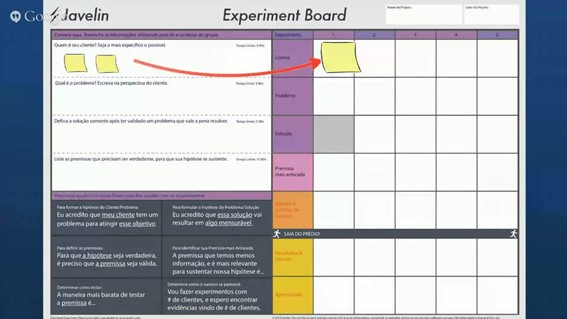

Para negócios sem restrição de crescimento (como por exemplo negócios digitais ou serviços realizados fora do espaço físico do negócio), o ideal é avaliar como cresceram negócios semelhantes (a que taxa, quanto tempo para decolar) e estabelecer metas a serem atingidas ano a ano sabendo-se, entretanto, da grande incerteza desse tipo de projeção.

- Indicadores do Negócio

No modelo simplificado aqui apresentado, receitas e despesas são apropriadas no regime de competência (quando geradas e não quando recebidas). Com essas projeções, algumas análises já podem ser efetuadas.

Um dos principais indicadores é a margem líquida. Neste caso, a cada ano, obtém-se a margem líquida dividindo o lucro líquido pela receita de vendas. Naturalmente, se houver prejuízo no período, a margem líquida será negativa, o que pode ser um resultado aceitável nos primeiros anos, desde que haja uma tendência de melhora nesse indicador ao longo dos anos.

Margem líquida = Lucro Líquido/Vendas

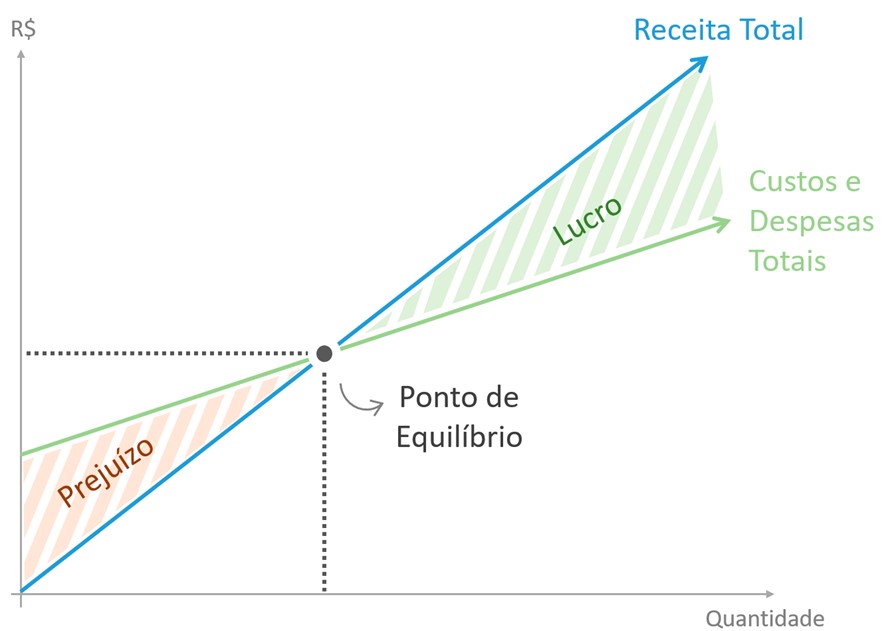

Outro indicador importante é o Ponto de Equilíbrio. Ponto de equilíbrio é o faturamento mínimo que o negócio precisa gerar para “sair do vermelho”, ou seja, para que as receitas equivalham aos custos

Todavia, para uma análise mais apurada de viabilidade financeira e cálculo de indicadores, o ideal seria usar o fluxo de caixa e não o lucro. O método mais utilizado é o fluxo de caixa descontado, considerando um custo de oportunidade e indicadores como pay-back, valor presente líquido e taxa interna de retorno.

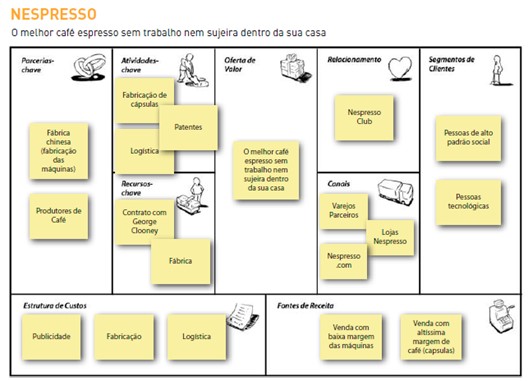

PROPOSTA DE VALOR

PROPOSTA DE VALOR